Ngân hàng đua tăng lãi suất tiền gửi, có bên trả tới 7,5%/năm

Giữa tháng 5, một loạt ngân hàng tăng lãi suất tiền gửi, mức cao nhất ghi nhận là 7,55%/năm. Một số áp dụng điều kiện: muốn nhận lãi cao phải gửi từ... trăm tỷ đồng. Lãi suất cho vay chịu áp lực.

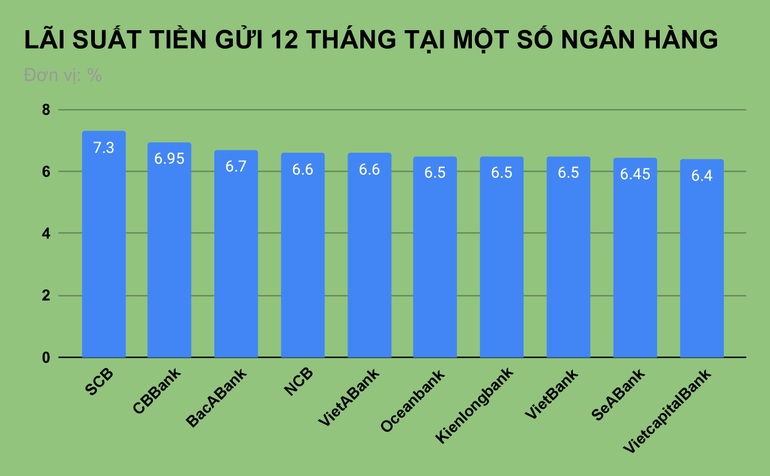

Khảo sát lãi suất tiền gửi ngân hàng giữa tháng 5 cho thấy phạm vi lãi suất đang dao động từ 5%/năm đến 7,3%/năm. Đa số ngân hàng đã tăng lãi suất so với ghi nhận hồi đầu tháng, trong đó mức cao nhất là 0,6%.

Cuộc đua lãi suất trên 7%/năm của các ngân hàng

Ngôi vị quán quân thuộc về SCB khi nhà băng này tăng mạnh lãi suất tiền gửi kỳ hạn 12 tháng từ 7%/năm lên 7,3%/năm cho cả tại quầy và online. Thậm chí, với các kỳ hạn gửi từ 18 tháng trở lên, lãi suất cao nhất khách hàng gửi tiền online tại SCB có thể nhận được là 7,55%/năm. Một loạt kỳ hạn khác cũng được ngân hàng này tăng 0,3%, 0,4% và mức cụ thể được đẩy lên phổ biến 6,5%/năm.

Sau một thời gian dài duy trì thấp, lãi suất tiết kiệm của một số ngân hàng đang được đẩy lên trên 7%/năm, đặc biệt tại nhóm ngân hàng cổ phần quy mô vừa, nhỏ.

Ngoài SCB, NamABank trả lãi suất tối đa 7,4%/năm với tiền gửi online kỳ hạn trên 16 tháng; PVComBank trả lãi suất tối đa 7,25%/năm với tiền gửi online kỳ hạn 36 tháng trở lên; CBBank áp dụng mức lãi suất 7,05%/năm với tiền gửi online kỳ hạn 13 tháng.

SHB cũng gia nhập cuộc đua tăng lãi suất tiết kiệm bằng việc triển khai chương trình tặng lãi suất ưu đãi lên đến 1,1% cho các khách hàng cá nhân gửi sổ tiết kiệm và hợp đồng tiền gửi. Mức lãi suất tặng thêm này nhằm thu hút dòng vốn gửi vào ngân hàng trong bối cảnh tiết kiệm vẫn được xem là kênh đầu tư truyền thống an toàn, sinh lãi đều đặn.

Hiện mức lãi suất gửi tiết kiệm tại quầy cao nhất của SHB là 6,6%/năm cho kỳ hạn từ 18 tháng ở sản phẩm Tiết kiệm Đại lợi; lãi suất 6,7%/năm cho khách gửi tiết kiệm online từ 36 tháng.

Trong khi đó, lãi suất ở một số kỳ hạn chủ chốt tại MB tăng 0,15-0,24%/năm, như kỳ hạn 6 tháng ở mức 4,44%/năm, kỳ hạn 12 tháng là 5,39%/năm, kỳ hạn 24 tháng là 5,75%/năm.

(Biểu đồ: Văn Hưng).

Với một số ngân hàng, điều kiện để nhận lãi suất cao vượt 7%/năm là phải gửi từ... vài trăm tỷ đồng trở lên.

Chẳng hạn, HDBank sẵn sàng trả mức lãi suất 7,15%/năm nhưng điều kiện đi kèm là khách hàng cần có khoản tiết kiệm tối thiểu 300 tỷ đồng, lĩnh lãi cuối kỳ với kỳ hạn 13 tháng. Nếu không thì nhà băng chỉ áp dụng lãi suất 6%/năm cho kỳ hạn 13 tháng.

Còn tại Techcombank, khách hàng gửi tiết kiệm với số tiền từ 999 tỷ đồng trở lên kỳ hạn 12 tháng sẽ được nhận lãi suất ưu đãi 7,1%/năm, còn không sẽ là 5,1%/năm.

ACB cũng triển khai chương trình lãi suất tiết kiệm cao nhất ở mức 7,1%/năm cho khoản tiền gửi tối thiểu từ 100 tỷ đồng trở lên, thời hạn gửi 13 tháng. Bên cạnh đó, ngân hàng này tăng lãi suất tiết kiệm kỳ hạn 1 tháng lên 3,95%/năm, 2 và 3 tháng lên 4%/năm, 6 tháng lên 5,2-5,4%/năm, 12 tháng lên 5,3%/năm.

Trong khi đó, nhóm ngân hàng Big 4 (gồm Agribank, BIDV, Vietcombank, VietinBank) vẫn duy trì lãi suất huy động ở mức thấp, cao nhất 4%/năm đối với kỳ hạn 6 tháng, 5,5%/năm với kỳ hạn 12 tháng, và 5,3-5,5%/năm với kỳ hạn 24 tháng.

Áp lực khi lãi suất đầu vào tăng

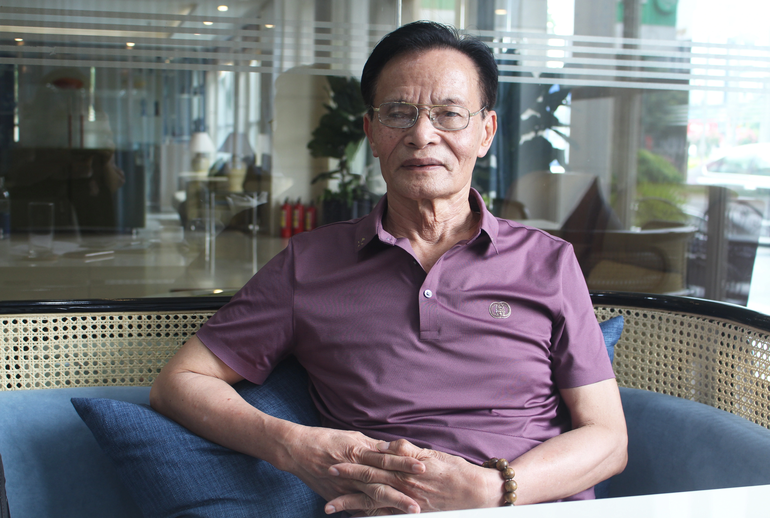

Trao đổi với Dân trí, TS Lê Xuân Nghĩa nhìn nhận các ngân hàng thương mại đang đứng trước 3 áp lực để tăng lãi suất tiền gửi, tất nhiên sẽ làm tăng lãi suất cho vay.

Thứ nhất là áp lực lạm phát tại Việt Nam đang khá lớn. Thứ hai là nợ xấu. Cụ thể, thời gian giãn, hoãn nợ hỗ trợ cho các đối tượng bị ảnh hưởng bởi dịch Covid-19 sẽ hết hiệu lực vào tháng 6, các ngân hàng thương mại phải trích lập dự phòng rủi ro nhiều hơn, tức nợ xấu có thể tăng cao.

"Điều này đồng nghĩa với việc nguồn tiền cho vay của ngân hàng có thể không thu hồi về được để cho vay tiếp. Ngân hàng chịu áp lực huy động thêm vốn mới, như vậy thì không thể duy trì lãi suất cho vay thấp như kỳ vọng được", ông Nghĩa nói.

Theo TS Lê Xuân Nghĩa, nợ xấu ngân hàng sắp tới có thể tăng cao.

Theo ông, các ngân hàng thương mại đã có kế hoạch kinh doanh từ đầu năm nên họ sẽ căn cứ vào kết quả báo cáo tài chính của tháng, quý để quyết định tổng nguồn vốn cần huy động là bao nhiêu, trong đó có thể huy động liên ngân hàng là bao nhiêu và huy động ngoài thị trường bao nhiêu.

Bên cạnh đó, nhu cầu về vốn của các doanh nghiệp đang rất lớn khi kinh tế phục hồi, do đó, lãi suất huy động có khả năng tiếp tục tăng. Tuy nhiên, TS Lê Xuân Nghĩa dự báo mức tăng sẽ không nhiều khi lạm phát ở Việt Nam tương đối thấp, tỷ giá hối đoái và cung tiền ổn định.

Đồng quan điểm, TS Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia, cho rằng lãi suất huy động có khả năng tiếp tục tăng trong năm nay do áp lực lạm phát, các ngân hàng cạnh tranh thu hút dòng tiền gửi từ người dân.

Để đảm bảo mặt bằng lãi suất, vị chuyên gia kinh tế đề xuất cần tiếp tục điều hành chính sách tiền tệ một cách chủ động, linh hoạt với kịch bản của các ngân hàng trung ương lớn trên thế giới, phối kết hợp với các chính sách tài khóa.

Thực trạng tăng lãi suất được Công ty Chứng khoán SSI nhìn nhận nhằm thu hút dòng tiền nhàn rỗi trong bối cảnh tín dụng tăng trưởng mạnh trong 4 tháng đầu năm. Áp lực tăng lãi suất huy động còn được thể hiện qua chênh lệch giữa tín dụng - huy động vốn đã giảm xuống mức thấp nhất trong vòng 8 năm nay.

Về dài hạn, Chứng khoán MB (MBS) cho rằng giai đoạn 2022-2025, khi kinh tế trong nước và quốc tế hồi phục, lãi suất huy động có thể tăng trở lại vì nhu cầu vốn cho nền kinh tế tăng lên để đáp ứng cho sản xuất kinh doanh phục hồi sau dịch bệnh.

Số liệu từ Ngân hàng Nhà nước cho biết tín dụng tính đến ngày 25/4 đã tăng 6,75% so với cuối năm 2021 (tương đương 16,4% so với cùng kỳ), trong khi huy động vốn chỉ tăng 3,55% (tương đương 10,7% so với cùng kỳ).

Theo Văn Hưng (Báo Dân trí)

https://dantri.com.vn/kinh-doanh/ngan-hang-dua-tang-lai-suat-tien-gui-co-ben-tra-toi-75nam-20220519111500027.htm

.png)